2025/12/10

![]()

令和5年10月1日に消費税の仕入税額控除の方式として適格請求書等保存方式(インボイス制度)が導入されてから2年が経ち、制度開始時に設けられた特例措置が令和8年10月以降、縮小されることになります。そこで今回はインボイス制度の特例措置についてお話しさせていただきます。

Ⅰ.適格請求書等保存方式(インボイス制度)とは

適格請求書等保存方式(インボイス制度)とは、取引に係る消費税額を正確に記載した「適格請求書(インボイス)」を保存することで、仕入税額控除を適正に行うための仕組みです。

インボイスを発行できるのは、登録を受けた適格請求書発行事業者のみで、買い手が仕入税額控除を適用するにはインボイスの保存が必要となります。

Ⅱ.令和8年10月1日以降の経過措置の縮小

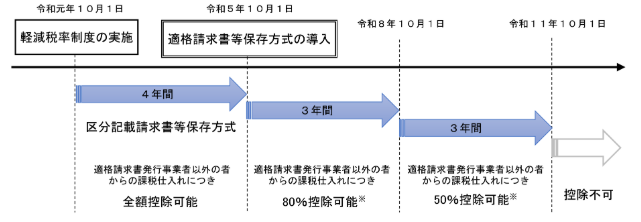

(1)免税事業者からの仕入れに係る経過措置

免税事業者はインボイスを発行できないため、本来その仕入れについては仕入税額控除を受けることはできません。

この負担を緩和する目的で、一定割合の控除を認める経過措置が設けられています。

制度開始の令和5年10月1日からは、免税事業者との取引でも80%の仕入税額控除が可能でしたが、令和8年10月1日からは控除割合が50%へ縮小されます。その結果、免税事業者と取引のある課税事業者の消費税負担は増加することが見込まれます。

(出典:国税庁)

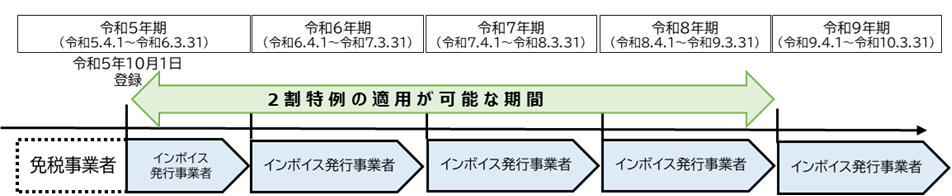

(2)インボイス発行事業者となる小規模事業者に対する負担軽減措置(2割特例)

免税事業者がインボイスを発行するためには課税事業者になる必要があり、消費税の納付義務が生じます。

免税事業者が適格請求書発行事業者となる場合の消費税の負担を軽減するため、仕入税額控除の金額を売上に係る消費税額の8割(売上に係る消費税額の2割が納税額)として計算できる経過措置が設けられています。

しかし、この特例は令和8年10月1日以後に開始する事業年度から適用できなくなります。特例終了後は原則的な計算方法に戻るため、小規模事業者の消費税負担は増加することになります。

例:3月決算法人の場合(令和9年4月1日以後開始事業年度より特例適用不可)

(出典:国税庁)

2025/12/10

![]()

2025年12月の税務に関する税務スケジュールを分かりやすくまとめております。

11月分源泉所得税・住民税の特別徴収税額の納付

納付期限:12月10日(水)

10月決算法人の確定申告

申告期限:1月5日(月)

4月決算法人の中間申告

申告期限:1月5日(月)

固定資産税(都市計画税)の第3期分

納付期限:12月中において市町村の条例で定める日

2025/11/11

![]()

令和7年度年末調整

令和7年度税制改正により、所得税の「基礎控除」や「給与所得控除」が見直され、「特定親族特別控除」が新設されました。このため令和7年分の年末調整など、令和7年12月以後の源泉徴収事務に変更が生じます。今回は令和7年分の年末調整についてお話しします。

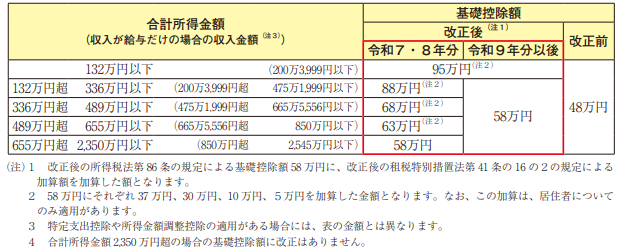

1.基礎控除の見直し

次のとおり、合計所得金額に応じて、基礎控除額が改正されました。

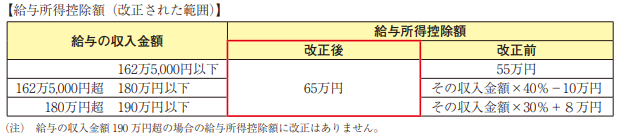

2.給与所得控除の見直し

給与所得控除について、55万円の最低保障額が65万円に引き上げられました。

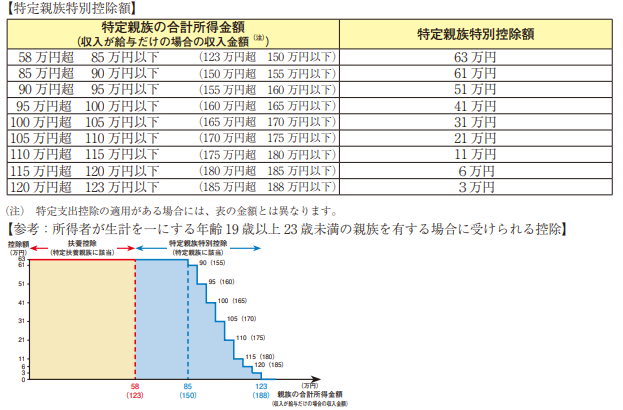

3.特定親族特別控除の創設

所得者が特定親族を有する場合には、その所得者の総所得金額等から、その特定親族1人につき、その特定親族の合計所得金額に応じて次の金額を控除する特定親族特別控除が創設されました。

【特定親族とは】所得者と生計を一にする年齢19歳以上23歳未満の親族(配偶者、青色事業専従者として給与の支払を受ける人及び白色事業専従者を除きます。)で合計所得金額が58万円超123万円以下の人をいいます。なお、下記の「参考」のとおり、親族の合計所得金額が58万円以下の場合は、特定親族特別控除の対象とはなりませんが、扶養控除の対象となります。

(出典:国税庁HP「令和7年分年末調整のしかた」)

4.令和7年分「給与所得者の特定親族特別控除申告書」の記載方法

特定親族は、「給与所得者の特定親族特別控除申告書」に記載します。令和7年分の「扶養控除等申告書」には記載しません。重複がないようご確認ください。

2025/11/11

![]()

2025年11月の税務に関する税務スケジュールを分かりやすくまとめております。

10月分源泉所得税・住民税の特別徴収税額の納付

納付期限:11月10日(月)

9月決算法人の確定申告

申告期限:12月1日(月)

3月決算法人の中間申告

申告期限:12月1日(月)

2025/07/10

![]()

令和7年度税制改正により、所得税の「基礎控除」や「給与所得控除」に関する見直しが行われました。 これらの改正は原則として、令和7年12月1日に施行され、令和7年分以後の所得税について適用されます。 このため今年の12月に行う年末調整など令和7年12月以後の源泉徴収事務に変更が生じます(令和7年11月までの源泉徴収事務には変更は生じません)。

1.源泉徴収事務に変更を及ぼす改正とは

令和7年度税制改正では、税負担の調整や就業調整への対応のため、所得税においては主に次の見直しが行われています。

| 給与所得控除 | 最低保障額を65万円に(従来から10万円引き上げ)

|

| 所得控除の新設 (特定親族特別控除) | 大学生年代(19歳以上23歳未満)の一定の親族等を有する場合には、その親族等の合計所得金額に応じた控除額(3万円~63万円)を控除

|

| 基礎控除 | 合計所得金額が2,350万円以下である場合に控除額を58万円に(従来から10万円引き上げ)

特例として、合計所得金額が655万円以下である場合に、合計所得金額に応じた金額(5万円~37万円)を加算する |

これらの見直しに伴い、扶養親族等の合計所得金額等の要件も、次のように見直されています。

| 同一生計配偶者及び扶養親族 | 合計所得金額要件を58万円以下に(従来から10万円引き上げ)

|

| ひとり親の生計を一にする子 | 総所得金額等の合計額の要件を58万円以下に(従来から10万円引き上げ)

|

| 勤労学生 | 合計所得金額要件を85万円以下に(従来から10万円引き上げ) |

その他、給与所得の源泉徴収税額表(月額表)など、源泉徴収事務に係る税額表や申告書等についても見直されました。

2.源泉徴収事務への反映時期

(1)月々の給与等を支払う際に行う源泉徴収事務

令和8年1月1日以後に支払うべき給与等については改正後の月額表等によって計算することになります。ただし、扶養親族等の合計所得金額等の要件の改正は令和7年12月1日以後に支払う給与等から適用されます。改正の適用を受けるには一定の書類の提出が必要となります。

(2)年末調整事務

年末調整を行う際に用いる税額表や申告書等の書類、対象となる扶養親族等の要件等の改正については、令和7年中に支払うべき給与等でその最後に支払いをする日が令和7年12月1日以後であるものから適用されます。

そこで、今年の年末調整における留意事項としては次のようになります。

- 従業員の方に、改正により新たに扶養控除等の対象となる親族等がいないか確認をしてもらい、いる場合には、「扶養控除等(異動)申告書」の提出をしてもらう。

- 特定親族特別控除の適用を受けようとする従業員の方から「給与所得者の特定親族特別控除申告書」の提出をしてもらう。

- 改正後の基礎控除額や給与所得控除額等に基づいて年末調整の計算をする。

※①の申告書は原則として今年の12月1日以後最初に給与の支払を受ける日の前日までに提出することとなりますが、年末調整を行う時までに申告書の提出があればその申告に基づいて年末調整を行うことができますので、従業員の方に申告を忘れないように周知が必要です。