2023/07/12

![]()

いよいよ今年10月からインボイス制度が始まります。登録など事前の準備はお済みでしょうか?まだお済みでない方やどうしようか迷っていらっしゃる方に登録制度の見直しや登録するか否かの検討基準についてお話します。

1.登録制度の見直し(令和5年9月30日までに提出の場合)

令和5年9月30日までに登録申請書を提出した場合は、制度開始日である令和5年10月1日から登録を受けることが可能です。登録の通知が制度開始日である令和5年10月1日までに届かない場合であっても、令和5年10月1日にさかのぼって登録を受けたものとみなされます。さかのぼって登録を受けたものとみなされますが、登録通知が届くまでは一定の期間を要しますので、登録することをお決めになられたときには、早めの申請をおすすめします。

2.登録制度の見直し(免税事業者が制度開始日後に登録する場合)

免税事業者が令和5年10月2日以後の日に登録を受ける場合、登録申請書に登録希望日(提出日から15日以降の登録を受ける日として事業者が希望する日)を記載することとし、その登録希望日から登録を受けることとなりました。

3.登録・取消制度の見直し

課税期間の初日から登録を受ける場合の申請書の提出期限と翌課税期間の初日から登録を取りやめる場合の取消届出書の提出期限については以下のとおり見直されました。

■翌課税期間初日から登録の場合:翌課税期間の初日から15日前の日まで

■翌課税期間初日から取消の場合:翌課税期間の初日から15日前の日まで

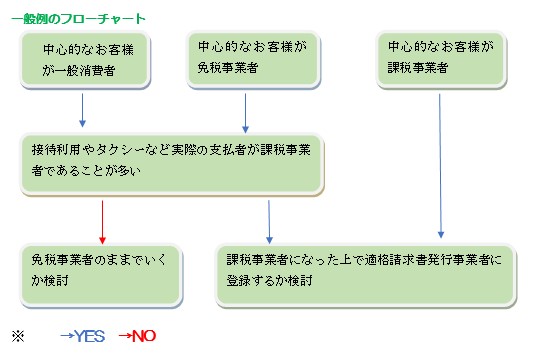

4.課税事業者になるか免税事業者のままでいるか

■中心的なお客様が一般消費者の場合

一般消費者を対象にしている場合はお客様が適格請求書等を必要とする機会も少ないので免税事業者のままでもさほど支障はないと考えられます。

ただし、接待利用の多い飲食店や業務で使用されることの多いタクシー等では、支払者は利用した個人ではなく、社内精算などにより事業者となる場合が多くあり、これが課税事業者であれば適格請求書の発行を求められることもあるかと思われます。

※課税事業者が簡易課税制度や少額特例などを適用する場合は発行を求められることはないと思われます。

■中心的なお客様が免税事業者の場合

免税事業者への販売やサービスについて影響はないと思われます。

■中心的なお客様が課税事業者の場合

課税事業者への販売やサービスについては、インボイス制度の影響を受けやすく、売上を左右する重要な要素となる場合には適格請求書発行事業者に登録する方向で検討が必要かと思われます。

2023/06/12

![]()

7月は所得税の予定納税の時期です。今回は予定納税額の減額申請についてと、令和5年度税制改正により創設された固定資産税の軽減措置についてまとめました。

◆所得税の予定納税額の減額申請

Ⅰ.予定納税とは

予定納税とは、その年の前年分の所得金額や税額を基に計算した予定納税基準額が15万円以上である場合に、その年の6月中旬に税務署から送付された通知に基づき、その年の所得税・復興特別所得税の一部を納付する制度です。予定納税額は原則として2回、通知書に記載された税額を納めます。第1期分は、7月中に納めます。振替納税をご利用の場合は、7月31日に自動引き落としとなるため、口座残高にご注意ください。

Ⅱ.予定納税額の減額

廃業や休業または業況不振などにより、6月30日の現況による令和5年分の所得税等を見積ったときに、通知された予定納税基準額よりも少なくなると見込まれる場合は、7月18日までに申請を行い、承認されると第1期分から予定納税額が減額されます。この見積を行うには、早期の帳簿作成が必要となりますので、ご留意ください。

◆固定資産税の軽減措置

設備投資に伴う固定資産税の負担を軽減する特例措置として、中小企業者が策定した「先 端設備等導入計画」に基づく一定の設備投資について、“3年間固定資産税をゼロから1/2”とする措置がありましたが、令和5年3月31日で廃止されました。これと入れ替わるように、中小企業者が策定した「先端設備等導入計画」に基づく一定の設備投資について、“3年間固定資産税を1/2(賃上げ表明ありの場合は最長5年間1/3)”とする措置が、令和5年度税制改正により創設されました。

Ⅰ.先端設備等導入計画

「先端設備等導入計画」とは、一定の中小企業者が、設備投資を通じて労働生産性の向上を図るための計画をいいます。国から策定した「導入促進基本計画」の同意を受けている市区町村から、「先端設備等導入計画」の認定を受けることで、税制支援を受けることができます。

Ⅱ.固定資産税の特例措置

(1)概要 中小事業者等が認定を受けた「先端設備等導入計画」に基づき、適用期間内に一定の設備を取得した場合には、その設備に係る固定資産税の課税標準について、最初の3年間は1/2に軽減されます。また、雇用者給与等支給額を1.5%以上増加させる賃上げ方針を策定して従業員に表明したことを、新規申請時の認定申請書に記載等すると、次の取得日に応じた年数にわたり、1/3に軽減されます。

(2)対象事業者 次のいずれかに該当する事業者

・資本金もしくは出資金の額が1億円以下の法人※

※大企業の子会社等を除く

・資本金もしくは出資金を有しない法人のうち常時使用する従業員数が1,000人以下の法人

・常時使用する従業員数が1,000人以下の個人

(3)適用期間 令和5年4月1日から令和7年3月31日

(4)対象設備 年平均の投資利益率が5%以上と見込んだ投資計画に記載された、償却資産として課税される次の設備

※ただし、市区町村によって異なる場合があります。

2023/05/16

![]()

令和5年10月1日から消費税の仕入税額控除の方式としてインボイス制度(適格請求書等保存方式)が、いよいよ開始されます。インボイス制度の実施に伴うシステム修正費用の取扱いについて、修繕費と資本的支出の説明も交えてお話しします。

Ⅰ.修繕費・資本的支出

保有している資産の修理、部品の交換、改良等をした場合にその支出金額が税務上、修繕費になるのか資本的支出になるのかは基本的に次のように区分します。

|

資産の通常の維持管理や原状回復のために要したと認められる部分の金額 |

修繕費 |

|

資産の価値を高め又は耐久性を増加させるものであると認められる部分の金額 |

資本的支出 |

修繕費となれば支出時に費用として損金算入でき、資本的支出となれば資産計上し、減価償却を通じて損金算入することとなります。

修繕費になるか資本的支出になるかは、契約書や請求書などに記載されている名目(〇〇修繕工事など)では判断せず、実質で判断することとなります。

ただし、次のいずれかにあてはまる場合には実質に関係なく修繕費とすることができます。

①一つの修理、改良等の金額が20万円未満であるもの

②その修理、改良等がおおむね3年以内の期間を周期として行われるもの

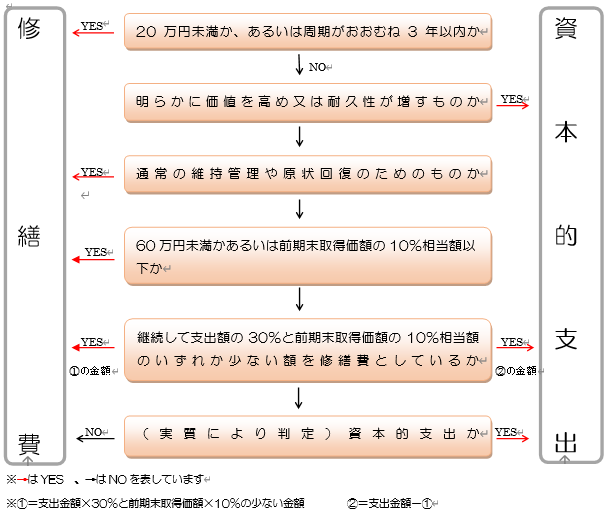

一つの修理、改良等の金額が20万円以上で、3年以内の周期にも該当しない場合に、修繕費か資本的支出か明らかでないときは、次のフロー図にあてはめて判断することになります。

Ⅱ.修繕費と資本的支出の区分(フロー図)※災害の場合の取扱いを除く

Ⅲ.システム修正費用の区分

国税庁から公表されている「消費税のインボイス制度の実施に伴うシステム修正費用の取扱いについて」では、システムに従来備わっていた機能の効用を維持するために必要な修正を行うものであることが作業指図書等から明確である場合には、新たな機能の追加、機能の向上等に該当せず、これらの修正に要する費用は修繕費として取り扱われると述べています。

また、資本的支出として、(イ)取引先の情報を自動照合するような機能を新たに搭載するもの。(ロ)これまでシステムで作成した請求書を紙媒体で出力していたものを電子交付まで自動で行えるように仕様変更するもの。が例として挙げられています。なお、資本的支出であっても20万円に満たない場合や、費用の額のうち区分が明らかでない金額がある場合に、次のいずれかに該当するときは修繕費として差支えないとされています①その金額が60万円に満たない場合②その金額が修正に係るソフトウエアの前期末における取得価額のおおむね10%相当額以下である場合

2023/04/23

![]()

改正電帳法 2023年内に対応すべきこと

2022年1月に施行された改正電子帳簿保存法で、電子取引データの電子保存が義務付けられました。しかし、多くの事業者で準備が間に合わず、現在は2年間の宥恕措置が設けられ、2024年に電子保存が完全に義務付けられる予定です。今回は、2023年12月末までにやるべき対応についてお話しさせていただきます。

Ⅰ.改正電子帳簿保存法

2022年1月に施行された改正電子帳簿保存法では、①電子帳簿保存、②スキャナ保存、③電子取引データ保存について定められています。このうち①と②の取組は任意、③電子取引データ保存のみ義務規定となります。今回、義務規定の③についてご案内します。

Ⅱ.電子取引データとは

交付義務のある取引情報を記載した文書(例:領収書や請求書、注文書、契約書、見積書など)で、紙ではなく電子データでやりとりしたものを「電子取引データ」と言います。受け取った場合だけでなく、送信した場合も対象です。

例 ) ・EDI取引

・インターネット等による取引

・電子メールにより取引情報を授受する取引(添付ファイルによる場合を含む)

・インターネット上にサイトを設け、当該サイトを通じて取引情報を授受する取引

Ⅲ.電子取引データの保存方法(4つのルール)

電子取引データは印刷して保存することは不可となり、オリジナルの電子データの状態で保存することが必要となります。原則、次の4つのルールを守って保存することが求められています。

【電子取引データ保存 4つのルール】

①と②については混乱なく対応できると思いますので、③と④の対応策をご案内します。

(1)ルール③「日付や取引金額、取引先で検索できる」への対応策

【対応策の例】

(2)ルール④「改ざん防止のための措置がとられている」への対応策

保存したデータが「正当なもの」と証明するために、次のいずれかの対応が必要です。

Ⅳ.令和5年度税制改正による制度の見直し

令和5年度税制改正により2024年以降の猶予として、相当の理由があると認められる場合は、一定の条件のもとに、4つのルールを満たさない電子取引データの保存を可能とする措置が設けられました。2024年からは下記のいずれかの対応をとる必要があります。

2023/03/11

![]()

令和5年10月1日から消費税の仕入税額控除の方式としてインボイス制度(適格請求書等保存方式)が、いよいよ開始されます。そこで今一度インボイスについてお話しさせていただきます。

Ⅰ.インボイス制度とは

インボイス制度とは原則として、適格請求書等(インボイス)を、売り手、買い手のそれぞれの立場で保存する制度のことを言います。

|

売り手 |

消費税の課税事業者である買い手からの求めに応じてインボイスを交付し、その写しを保存。ただし、インボイスを交付できるのは適格請求書発行事業者のみ |

|

買い手 |

仕入税額控除を適用するために交付を受けたインボイスを保存 |

Ⅱ.売り手側

(1) 交付の義務

■適格請求書発行事業者には、買い手(課税事業者)の求めに応じ、適格請求書を交付する義務があります。

■適格請求書を交付することが困難であると認められる一定の取引については交付義務が免除されます。

■返品や値引き等、売上に係る対価の返還を行う場合には適格返還請求書等を交付します。

|

買い手(相手) |

交付義務の有無 |

|

課税事業者 |

交付義務あり |

|

免税事業者・一般消費者 |

交付義務なし |

(2)保存の義務

交付した適格請求書等について写しを保存する義務があります。

(3) 適格請求書の交付義務が免除される取引

■3万円未満の公共交通機関(船舶、バス又は鉄道)による旅客の運送

■出荷者等が卸売市場において行う生鮮食料品等の譲渡(出荷者から委託を受けた受託者が卸売の業務として行うものに限る)

■生産者が農業協同組合、漁業協同組合又は森林組合等に委託して行う農林水産物の販売(無条件委託方式かつ共同計算方式により生産者を特定せずに行うものに限る)

■3万円未満の自動販売機及び自動サービス機により行われる課税資産の譲渡等

■郵便切手を対価とする郵便サービス(郵便ポストに差し出されたものに限る)

Ⅲ.買い手側

一般課税の場合には、帳簿と請求書等の保存が仕入税額控除の適用要件となります。

(1) 保存が必要となる帳簿

現行と同様に次の事項を記載した帳簿の保存が必要となります。

① 課税仕入れの相手方の氏名又は名称

② 取引年月日

③ 取引内容(軽減税率の対象品目である旨)

④ 対価の額

(2)保存が必要となる請求書等

仕入税額控除の要件として保存が必要となる請求書等には以下のものが含まれます。

① 売り手が交付する適格請求書又は適格簡易請求書

② 買い手が作成する仕入明細書等(適格請求書の記載事項が記載され、相手方の確認を受けたもの)

※簡易課税制度を選択して簡易課税方式により消費税を計算している場合には課税売上高から納付する消費税額を計算することから、適格請求書等の保存は仕入れ税額控除の適用要件ではありません。

Ⅳ.税制改正大綱で示された改正案

■1万円未満の値引き・返品はインボイスがなくてもOK

値引きや返品、割り戻しには返還インボイスの交付が必要ですが、1万円未満の値引き等の場合には、返還インボイスの交付が不要となります。

■登録申請期限が緩和

課税期間の初日を登録日とする場合の申請期限が、課税期間の初日から起算して15日前の日までに短縮されます。なお、登録日を制度開始日の令和5年10月1日とするには令和5年3月末までの申請が原則必要とされていましたが令和5年9月30日までの申請であれば制度開始日の登録に間に合うこととなりました。