2023/12/11

![]()

改正電子帳簿保存法 2024年からの電子取引データ保存

電子取引データ保存の対応はお済みでしょうか。紙での保存を認める経過措置は2023年末で終了し、2024年1月からは電子データでの保存が必須です。ただし、令和5年度税制改正により新たな猶予措置も登場しました。どうすれば改正に対応できるのか、猶予措置も含め貴社にあった対応策をご検討ください。

1.新たな猶予措置

令和5年度税制改正により、ルールに従った電子取引データの保存の対応が間に合わなかったことに「相当の理由」がある場合には、一定の条件のもとに、2024年1月から始まる新たな猶予措置を受けることができます。

以下の(1)と(2)を満たす場合には、電子取引データを保存しておくだけで大丈夫です。

(1)電子取引データ保存の一定のルールに従って電子取引データを保存することができなかったことについて、

所轄税務署長が相当の理由があると認める場合(事前申請は不要です。)

相当な理由とは?

・システムや社内のワークフローなどの整備が間に合わない場合

・ルールに従って保存できる環境は整っているが、資金繰りや人手不足などの理由で、ルールに従った保存が

できない場合

(2)税務調査の際に、以下①②に応じることができるようにしている場合

①電子取引データのダウンロードの求め

②電子取引データをプリントアウトした書面の提示・提出の求め

2.ルールに従った保存はできていますか? フローチャートで確認!

出典:国税庁HP

2023/11/29

![]()

ふるさと納税の受入総数について総務省の公表によると令和4年度の実績は約9,654億円、約5,184万件となり、対前年度比約1.2倍となり平成20年のふるさと納税導入後、最も多い金額となりました。

今年も残すところわずかとなり、ふるさと納税の駆け込み寄付が増える時期となりましたので、ここで改めてふるさと納税についてご紹介します。

1.ふるさと納税の概要

(1)ふるさと納税とは

ふるさと納税とは、自分の選んだ自治体に寄付(ふるさと納税)を行った場合に、寄付額のうち2,000円を超える部分について、所得税と住民税から原則として全額が控除される制度です(一定の上限あり)。

(2)寄付できる上限額の計算式

控除限度額=(個人住民税所得割額×20%)÷(90%-所得税率×1.021%)+自己負担金2,000円

※個人住民税所得割額とは、住民税のうち所得額に応じて課税されている部分を言い毎年5月~6月に送られてくる住民税決定通知書のなかに記載されています。

上記の通知書はあくまで去年の所得割額なので、今年の所得が去年より大きく変わった場合には注意が必要です。

(3)寄付金控除の適用方法

ふるさと納税は原則、確定申告を通じて適用されます。この場合は確定申告書に寄附金受領証明書を添付し、寄付した年の翌年2月16日から3月15日までの期間内に税務署に提出します。

一方、確定申告をする必要がない方で、ふるさと納税の寄付先の自治体数が5団体以内の場合には、ワンストップ特例制度が適用できます。寄附金税額控除に係る申告特例申請書に必要事項を記入して本人確認書類を添付し、寄付した翌年の1月10日までにふるさと納税を行った各自治体に申請します。

(4)12月にふるさと納税をする場合の注意点

12月にふるさと納税をする場合には自治体の受領日に注意が必要です。年内にふるさと納税を行っても自治体の受領日が年をまたいでしまうと寄付金額がその年の所得からではなく翌年の所得から控除されることになってしまいます。そのためその年の所得から控除を受けようとするのであれば、12月31日までに入金完了となるようにふるさと納税を行う必要があります。入金方法としては、自治体やふるさと納税サイトによって異なりますが駆け込みで行う場合は、決済完了日が入金日となるクレジットカードやスマホ決済が決済サービスのポイントも貯まるのでおすすめです。

2.2023年10月からのふるさと納税の改定内容

ふるさと納税の次期指定に向けた見直しについて、今年の10月から必要経費のルールの厳格化と地場産品の基準の厳格化が総務省より発表されました。内容は次の通りです。

① 地方自治体がふるさと納税のために使用できる経費がワンストップ特例事務の費用等も含めて寄付金額の5割以下とすること。

② 加工品のうち熟成肉と精米の返礼品について原材料がその地方自治体と同一の都道府県内産であること。

③ 返礼品として地場産品とそれ以外のものをセットにする場合に地場産品は全体価格の7割以上であること。

上記の改定により、今年9月までと同じ返礼品を受け取るための寄付金額の増加、返礼品の質や量、種類の減少が発生すると考えられます。しかし、それでも返礼品がもらえるのはお得であることに変わりはないのでふるさと納税に興味がある方はぜひ利用を検討してみてはいかがでしょうか?

2023/10/31

![]()

年末調整の時期が近づいてきました。令和5年はどのような変更があるのか、注意点とともに確認いたします。

1.令和4年開始の住宅ローン控除

住宅ローン控除は、令和4年に控除率が1%から0.7%へ引き下げられたため、令和5年の年末調整から1%の控除適用者に加え0.7%の控除適用者が登場することになります。旧制度と新制度の適用誤りにご注意ください。令和4年に新居を購入した従業員など、住宅ローン控除0.7%の対象となる従業員がいるかリストアップしておくことをおすすめします。

2.国外居住親族に係る扶養控除の見直し

令和5年1月より日本国外に住む子や親などを扶養している場合の扶養控除の適用について、対象となる扶養親族の範囲から一定のものが除外されました。

除外対象者:年齢30歳以上70歳未満の非居住者であって、次に掲げるいずれにも該当しないもの

a.留学により国内に住所及び居所を有しなくなった者

b.障害者

c.扶養控除の適用を受けようとする居住者からその年において生活費又は教育費に

充てるための支払を38万円以上受けているもの

令和5年分の「扶養控除等(異動)申告書」(以下、マル扶)は、次のいずれかをチェックするように様式変更されています。チェックが付された項目別に書類を確認します。

3.退職手当等を有する配偶者・扶養親族

令和5年分のマル扶から「住民税に関する事項」に、「退職手当等を有する配偶者・扶養親族」欄と「寡婦又はひとり親」欄が追加されています。

同一生計配偶者や扶養親族となる要件の“合計所得金額48万円以下”に、分離課税される退職所得金額を含むか否かの取扱いが、所得税と住民税で異なることに起因しています。

また、「寡婦又はひとり親」についても、令和3年から寡婦の場合26万円、ひとり親の場合は30万円が住民税から控除できます。事業者は、このマル扶に記載された内容を給与支払報告書に記載して地方団体へ提出することで、住民税を賦課する地方団体は必要な情報を確実に把握できるようになります。

2023/09/11

![]()

長年にわたって勤務する従業員へのねぎらいと感謝の気持ちを込めて永年勤続表彰金が贈られることがあります。福利厚生として導入しているところが多いですが、給与として所得税の対象となるのか、報酬として社会保険において取り扱われるのか迷うところだと思います。今回は永年勤続表彰金の税務上、社会保険上、労働保険上の取扱いについてお話しします。

1.所得税の取り扱い

創業記念で支給する記念品や永年にわたって勤務している人の表彰に当たって支給する記念品などは、次に掲げる要件をすべて満たしていれば、給与として課税しなくてもよいこととなっています。

なお、記念品の支給や旅行への招待費用の負担の代わりに現金、商品券などを支給する場合にはその全額(商品券の場合は券面額)が給与として課税されます。

また、本人が自由に記念品を選択できる場合にも、その記念品の価額が給与として課税されます。

(1)創業記念などの記念品

①支給する記念品が社会一般的にみて記念品としてふさわしいものであること。

②記念品の処分見込価額による評価額が10,000円(消費税および地方消費税の額を除きます)以下であること。

③創業記念のように一定期間ごとに行う行事で支給をするものは、おおむね5年以上の間隔で支給するものであること。

(2)永年勤続者に支給する記念品や旅行や観劇への招待費用

①その人の勤続年数や地位などに照らして、社会一般的にみて相当な金額以内であること。

②勤続年数がおおむね10年以上である人を対象としていること。

③同じ人を2回以上表彰する場合には、前に表彰したときからおおむね5年以上の間隔が

空いていること。

2.社会保険の取り扱い

社会保険(健康保険・厚生年金保険)において永年勤続表彰金が報酬や賞与に含まれるかどうかは2023年6月27日に一部改正された「標準報酬月額の定時決定及び随時改定の事務取扱いに関する事例集」によると以下の要件を満たす場合、原則として「報酬等」に該当せず、社会保険の対象外とされることが示されています。

■永年勤続表彰金における判断要件

①表彰の目的

企業の福利厚生施策又は長期勤続の奨励策として実施するもの。なお、支給に併せてリフレッシュ休暇が付与されるような場合は、より福利厚生としての側面が強いと判断される。

②表彰の基準

勤続年数のみを要件として一律に支給されるもの。

③支給の形態

社会通念上いわゆるお祝い金の範囲を超えていないものであって、表彰の間隔が概ね5年以上空いているもの。

※永年勤続表彰金については、企業により様々な形態で支給されるため、上記の要件を全て満たすような支給形態であれば、恩恵的に支給されるものとして、原則として「報酬等」に該当しないこととなっています。

ただし、上記要件を一つでも満たさないことをもって直ちに「報酬等」と判断するのではなく当該永年勤続表彰金の性質について十分確認したうえで総合的に判断することとなっていますので企業ごとでの判断が必要となります。

3.労働保険の取り扱い

労働保険(労災保険・雇用保険)においては、「年功慰労金」「勤続褒賞金」は、就業規則・労働協約等の定めの有無に関わらずに、一般的に賃金に含まれないとされています。永年勤続表彰金は勤続褒賞金と同じであると言えるので賃金に含まれません。

賃金に含まれないので労働保険料の対象とする必要はありません。

2023/07/12

![]()

いよいよ今年10月からインボイス制度が始まります。登録など事前の準備はお済みでしょうか?まだお済みでない方やどうしようか迷っていらっしゃる方に登録制度の見直しや登録するか否かの検討基準についてお話します。

1.登録制度の見直し(令和5年9月30日までに提出の場合)

令和5年9月30日までに登録申請書を提出した場合は、制度開始日である令和5年10月1日から登録を受けることが可能です。登録の通知が制度開始日である令和5年10月1日までに届かない場合であっても、令和5年10月1日にさかのぼって登録を受けたものとみなされます。さかのぼって登録を受けたものとみなされますが、登録通知が届くまでは一定の期間を要しますので、登録することをお決めになられたときには、早めの申請をおすすめします。

2.登録制度の見直し(免税事業者が制度開始日後に登録する場合)

免税事業者が令和5年10月2日以後の日に登録を受ける場合、登録申請書に登録希望日(提出日から15日以降の登録を受ける日として事業者が希望する日)を記載することとし、その登録希望日から登録を受けることとなりました。

3.登録・取消制度の見直し

課税期間の初日から登録を受ける場合の申請書の提出期限と翌課税期間の初日から登録を取りやめる場合の取消届出書の提出期限については以下のとおり見直されました。

■翌課税期間初日から登録の場合:翌課税期間の初日から15日前の日まで

■翌課税期間初日から取消の場合:翌課税期間の初日から15日前の日まで

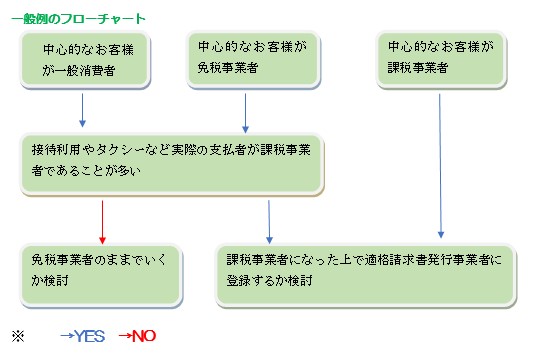

4.課税事業者になるか免税事業者のままでいるか

■中心的なお客様が一般消費者の場合

一般消費者を対象にしている場合はお客様が適格請求書等を必要とする機会も少ないので免税事業者のままでもさほど支障はないと考えられます。

ただし、接待利用の多い飲食店や業務で使用されることの多いタクシー等では、支払者は利用した個人ではなく、社内精算などにより事業者となる場合が多くあり、これが課税事業者であれば適格請求書の発行を求められることもあるかと思われます。

※課税事業者が簡易課税制度や少額特例などを適用する場合は発行を求められることはないと思われます。

■中心的なお客様が免税事業者の場合

免税事業者への販売やサービスについて影響はないと思われます。

■中心的なお客様が課税事業者の場合

課税事業者への販売やサービスについては、インボイス制度の影響を受けやすく、売上を左右する重要な要素となる場合には適格請求書発行事業者に登録する方向で検討が必要かと思われます。