2019/12/10

![]()

❖軽減税率制度導入後の申告に向けた区分経理の留意点について

令和元年10月1日から、消費税の軽減税率制度が実施されました。国税庁のHPには、制度実施後における消費税申告書の作成にあたって、事業者の皆様に留意いただきたい事項などをまとめた資料が掲載されています。今回の事務所通信では、その中からいくつかピックアップしてご紹介します。

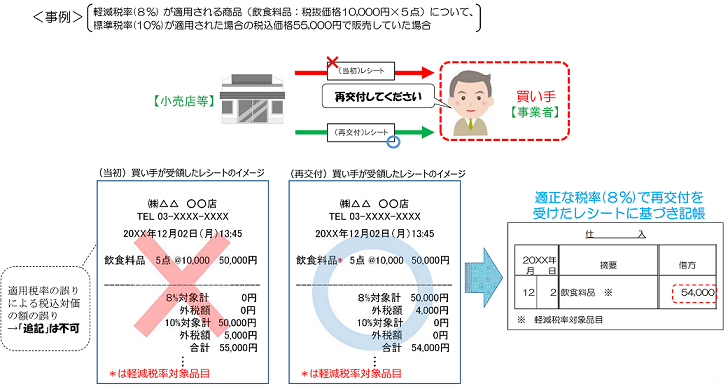

●誤った税率に基づいて税込対価を計算したレシートを受領した場合

消費税の仕入税額控除の適用を受けるためには、取引の事実に基づく一定の事項が記載された「区分記載請求書等」の保存が必要です。例えば、誤った税率に基づいて税込対価を計算したレシートを受領した場合には、取引先に対して「取引の事実」に基づくレシートの再交付を依頼するといった対応が必要となります。

(出典:国税庁「事業者の皆様へ~区分経理から消費税申告書の作成まで~」より)

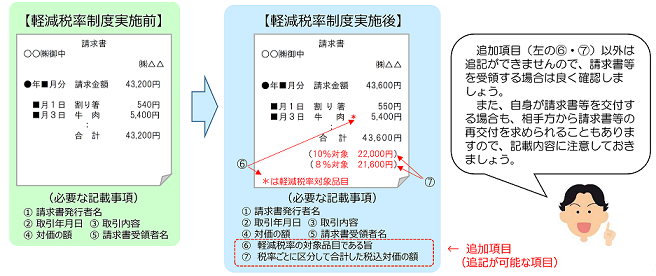

●必要事項が記載されていない請求書等を受領した場合

消費税の仕入税額控除の適用を受けるためには、一定の事項が記載された帳簿及び「区分記載請求書等」の保存が必要です。区分経理は必要事項が記載された請求書等を基に行うこととなりますので、必要事項が記載されていない請求書等を受領した場合には、①取引相手に必要事項が記載された請求書等の再交付を依頼する、又は ②取引の事実に基づいて「軽減税率の対象品目である旨」と「税率ごとに区分して合計した対価の額(税込)」を追記するといった対応が必要となります。

そのため、請求書等を受領したタイミングで内容を確認しておくことが合理的です。

(出典:国税庁「事業者の皆様へ~区分経理から消費税申告書の作成まで~」より)

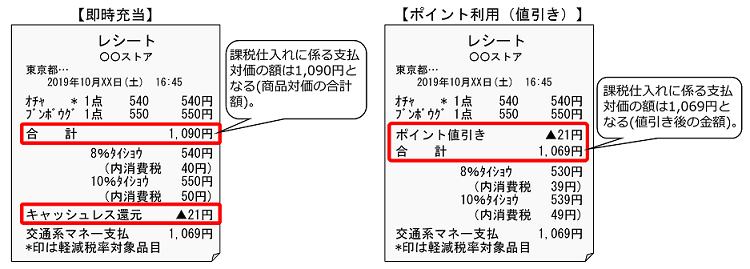

●即時充当によるキャッシュレス・消費者還元に係る消費税の仕入税額控除の考え方

コンビニ等が行っている即時充当(即時に購買金額にポイント等相当額を充当する方法)によるキャッシュレス・消費者還元は、商品対価の合計額が変わるものではありません。消費税の課税事業者が商品を購入した際、その取引(仕入れ)について仕入税額控除を行うことになりますが、即時充当による消費者還元を受けた場合には、商品対価の合計額が「課税仕入れに係る支払対価の額」となります。

一方、自社ポイントのように、商品等の購入の際のポイント利用が「値引き」となる場合には、「値引後の金額」が「課税仕入れに係る支払対価の額」となります。

(出典:国税庁「事業者の皆様へ~区分経理から消費税申告書の作成まで~」より)

※商品等を購入した事業者においては、レシートの表記から「課税仕入れに係る支払対価の額」を判断して差し支えありません。(即時充当により消費者還元を受けた額相当額は雑収入として計上することとなります。)

2019/11/15

![]()

災害に関する税務上の取り扱い

近年、日本各地において災害が頻繁に起きており、最近では九州北部豪雨や台風15号、台風19号と立て続けに起きている状況です。そこで今回は災害に関して法人や個人が支出する費用のうち、支援に関するものに対する税務上の取り扱い等についてお話しさせていただきます。

1.従業員に対する災害見舞金等

法人が、災害により被害を受けた従業員又はその親族等に対して一定の基準に従って支給する災害見舞金品は、福利厚生費として損金の額に算入されます。また、法人が、自己の従業員等と同等の事情にある専属下請先の従業員等又はその親族等に対して一定の基準に従って支給するものについても、同様に損金の額に算入されます。

既に退職した従業員又は採用内定者に対して従業員と同一の基準で支給した災害見舞金品についても、被災した自己の従業員等と同一の基準に従って支給するものは、福利厚生費として損金の額に算入されます。

なお、事業を営む個人においても同様に取り扱われます。

※一定の基準とは、①被災した全従業員に対して被災した程度に応じて支給されるものであるなど、各被災者に対する支給が合理的な基準によっていること、②その金額もその支給を受ける者の社会的地位等に照らし被災に対する見舞金として社会通念上相当であることが必要です。

2.取引先に対する災害見舞金等

法人が、被災前の取引関係の維持・回復を目的として、取引先の復旧過程においてその取引先に対して行った災害見舞金の支出、事業用資産の供与等のために要した費用は、交際費等に該当しないものとして損金の額に算入されます。

3.取引先に対する売掛金等の免除等

法人が、災害を受けた取引先の復旧過程において、復旧支援を目的として売掛金、貸付金等の債権を免除する場合には、その免除することによる損失は寄附金又は交際費以外の費用として損金の額に算入されます。また、既契約のリース料、貸付利息、割賦代金の減免を行う場合及び災害発生後の取引につき従前の取引条件を変更する場合も、同様に取り扱われます。

4.取引先に対する低利又は無利息による融資

法人が、災害を受けた取引先の復旧過程において、復旧支援を目的として低利又は無利息による融資を行った場合における通常収受すべき利息と実際に収受している利息との差額は、寄附金に該当しないものとされます。

5.自社製品等の被災者に対する提供

法人が、不特定又は、多数の被災者を救援するために緊急に行う自社製品等の提供に要する費用は、寄附金又は交際費等に該当しないもの(広告宣伝費に準ずるもの)として損金の額に算入されます。

6.災害対策本部等に対して義援金を支払った場合

法人が、被災地の県下の災害対策本部に対して支払った義援金は、「国等に対する寄付金」に該当し、その全額が損金の額に算入されます。

個人の場合は、「特定寄附金」に該当し、寄附金控除の対象となります。

なお、当該義援金は地方公共団体に対する寄附金としてふるさと納税に該当するため、個人住民税の寄附金税額控除の対象になります。

※ふるさと納税のポータルサイトからも災害支援寄付を行うことができます。サイトによっては寄附できる自治体が限られている場合もありますが、手続き方法は通常のふるさと納税の場合と同じです。

2019/10/10

![]()

❖消費税率等に関する経過措置について

令和元年10月1日より、消費税の税率が10%に引き上げられ、この税率の引上げと同時に消費税の軽減税率制度が導入されました。これにより、標準税率10%・軽減税率8%と消費税が初めて複数の税率になりました。さらに、前回の引上げ時と同様、「経過措置」の適用を受ける取引もあり、経理事務は非常に煩雑化します。

事務所通信9月号では「軽減税率の対象品目」についてお知らせしましたが、今月号では消費税率等に関する「経過措置」について、お知らせします。

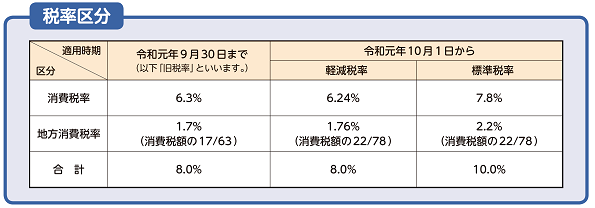

●複数税率制度について(*消費税率8%の取引は、「2種類」あります!)

食品や新聞について「軽減税率」8%が導入されましたが、旅行代金・電気料金などの一部の取引においては「経過措置」として「旧税率の8%」が適用される場合があります。

軽減税率の8%と旧税率の8%では、消費税率・地方消費税率の内訳が異なるため、経理処理上、課税標準10%、軽減税率8%、旧税率8%の3種類の税率で仕訳処理を行う必要があります。

(国税庁「消費税確定申告書を作成するには、「区分経理」が必要です。」より)

●経過措置について

原則として、令和元年10月1日以後に国内において事業者が行う資産の譲渡等及び課税仕入れについては、軽減税率の対象となるものを除き、「新税率10%」が適用されます。

しかし、令和元年10月1日以後に事業者が行う資産の譲渡等及び課税仕入れであっても、経過措置が適用されるものについては、必ず「旧税率(8%)」が適用されることとなります。

例えば、「電気料金等の税率等に関する経過措置の適用を受ける電気料金」について、「新税率10%」により仕入税額控除を行うことはできません。(選択制ではありません。)

では、この経過措置について、いくつかピックアップしてご紹介します。

① 旅客運賃等

令和元年10月1日以後に利用する旅客運賃や、映画館、美術館、遊園地等への入場料金等のうち、令和元年9月30日までの間に領収(支払)されているものについては、「旧税率8%」が適用されます。

*10月1日に利用開始する通勤定期券を、9月30日までに6ヶ月分購入しても、その全額に「旧税率8%」が適用されます。

*電車料金等のICカードの購入(orチャージ)は、経過措置の対象にはなりません。令和元年9月30日以前にICカードを購入(orチャージ)し、10月1日以後に電車料金等を支払った場合には、「新税率10%」が適用されます。

② 電気料金等

継続供給契約に基づき、令和元年10月1日前から継続して供給している電気、ガス、水道、電話、灯油に係る料金等で、令和元年10月1日から令和元年10月31日までの間に料金の支払を受ける権利が確定(検針等で利用量を把握し料金を確定)するものについては、「旧税率8%」が適用されます。

*水道料金など2ヶ月に1回の検針により、料金の確定が平成元年11月以後になる場合には、月割計算することになっています。

*一般に携帯電話やインターネットの使用料には「従量制」(使用量に応じて料金が変動するもの)と「定額制」(使用料に関係なく料金が決まっているもの)があります。「従量制」については経過措置の対象になりますが、「定額制」は対象になりません。

③ 請負工事等

平成25年10月1日から平成31年3月31日までの間に締結した工事(製造を含みます。)に係る請負契約(一定の測量、設計及びソフトウェアの開発等に係る請負契約を含みます。)に基づき、令和元年10月1日以後に引渡しが行われるものについては、「旧税率8%」が適用されます。

〔例1〕平成31年4月15日に工事の請負契約を締結、8月31日に引渡し

⇒ 8月中に引き渡しが行われているため、「旧税率8%」を適用

〔例2〕平成31年4月15日に工事の請負契約を締結、11月30日に引渡し

⇒ 契約の締結日が平成31年3月31日後なので、「新税率10%」を適用

〔例3〕平成31年3月15日に工事の請負契約を締結、11月30日に引渡し

⇒ 契約の締結日が平成31年3月31日以前で、引渡しが10月以降のため、

経過措置の対象となり、「旧税率8%」を適用

④ 資産の貸付け

平成25年10月1日から平成31年3月31日までの間に締結した資産の貸付けに係る契約に基づき、令和元年10月1日前から同日以後引き続き貸付けを行っている場合(一定の要件に該当するものに限ります。)における、令和元年10月1日以後に行う当該資産の貸付けについては、「旧税率8%」が適用されます。

(※平成25年9月30日までに締結した契約に基づく一定の貸付けにつき、5%の旧税率が適用されるものもあります。)

❖〔リース契約について〕

リース契約は、大きく分けるとファイナンスリースとオペレーティングリースに区分されます。解約不能で、使用に伴う費用を借手が負担するものをファイナンスリースといい、それ以外のものをオペレーティングリースといいます。

「経過措置」が適用されるのはオペレーティングリースのみで、税務上、資産の譲渡として取り扱われるファイナンスリースについては「経過措置」の適用はありません。

また、基本的に令和元年10月1日以降に開始する再リース契約については、「新税率10%」が適用されます。

2019/09/10

![]()

消費税率引き上げにともなう軽減税率の適用について

2019年10月、消費税の10%への引き上げが行われる予定です。それに伴い、一部のものに対しては8%の消費税率を適用する軽減税率制度も導入されます。

飲食料品と新聞が対象となりますが、その線引きが複雑なため今回はそれについてお話しします。

1.軽減税率8%が適用されるもの

・飲食料品(お酒や外食サービスを除く)

・週2回以上発行される新聞(定期購読されるものに限る)

これら以外は標準税率の10%が適用されます。

2.例示

①どのような飲食料品が8%なのか?

人が食べるためのものであり販売時点で食べることができるものでスーパー等で販売されている飲食料品は基本的に8%となります。

たとえば、人が食べるための缶詰、食用の魚などは8%となりますが、ペットフードや、熱帯魚などの観賞用の魚は10%となります。 また、ミネラルウォーターなどの飲料水は食品として8%となりますが、水道水は10%となります。

②酒類について

酒類は軽減税率から除かれるため10%が適用されます。酒類の判断基準は酒税法上の酒類であるかどうかです。

たとえば、ビール、発泡酒、日本酒などのいわゆるアルコール類は10%となり、ノンアルコールビール、甘酒などは8%となります。また、みりんは酒税法上酒類なので10%となり、みりん風調味料は8%となります。

③医薬品・医薬部外品について

薬は飲食料品ではないため医薬品、医薬部外品は10%となります。

たとえば、風邪薬は10%となり、医薬品等に該当しない栄養ドリンクや健康食品は8%となります。

④外食か持ち帰りか

外食なら10%となり、持ち帰りなら8%となります。どこで食べるつもりなのかが判断基準となります。

たとえば、コーヒーショップでコーヒーをテイクアウトした場合は8%となり、店内で飲む場合は10%となります。同様に、コンビニやスーパーで食品を買って持ち帰った場合は8%となり、コンビニやスーパーのイートインコーナーで食べた場合は10%となります。そばや宅配ピザの出前をとった場合は8%となり、そばやピザをお店で食べた場合は10%となります。有料老人ホームが入居者に行う食事の提供は一定累計額までは8%となり、一定累計額を超える場合には10%となります。

※テイクアウトとイートインのどちらもおこなっている店舗の場合、どちらを適用するかの判断が必要となりますが、あくまでも購入時の顧客の意思で判断することとなっているため、後で気が変わったとしても原則、税率は変更されません。

⑤新聞

新聞は、定期購読で週2回以上の発行なら8%となります。

たとえば、週2回以上発行の新聞やスポーツ新聞や界紙の定期購読は8%となり、コンビニエンスストアや駅の売店で販売される新聞については10%となります。

⑥食品と食品以外のものとのセット販売

オマケつきのお菓子などのいわゆる食玩は、1万円(税抜き)以下、かつ、軽減税率の対象となる食品の占める割合が2/3以上だとセット商品全体が8%となります。

3.まとめ

・商品が消費税の8%課税対象か10%課税対象かをよく調べておきましょう。

・仕入れ先から受け取る納品書や請求書も、消費税類の種類別に明細化してもらいましょう。

・軽減税率制度の施行後は、レシートには8%対象商品と10%対象商品を区別し、小計、合計、預かり金額、お釣りの明細が必要になるのでそれを見て把握をしましょう。

編集後記

消費税の10%への引き上げ予定日まで1ヶ月をきりました。

今回の引き上げでは軽減税率制度が導入されるため、税率が10%なのか8%なのかの判断において煩雑さが増すこととなります。

ご不明な点があれば担当者までご連絡ください。

2019/08/09

![]()

所得拡大促進税制における税額控除の上乗せ要件(教育訓練費が増加した場合)について

昨年8月の事務所通信でもご紹介させて頂きましたが、青色申告書を提出している中小企業者等が、“一定の要件”を満たした上で、前年度より給与等の支給額を増加させた場合、その増加額の一部を法人税(個人事業主は所得税)から税額控除することができます(所得拡大促進税制)。

今回は、この“一定の要件”のうち、「教育訓練費増加要件」をご紹介します。

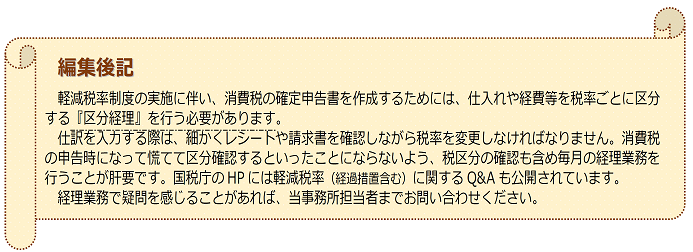

Ⅰ. 中小企業向け所得拡大税制の概要(平成30年4月1日以降の事業年度)

まず、制度の概要について確認します。

Ⅱ. 教育訓練費増加要件(上乗せ要件)について

① 上乗せ措置の適用の要件

適用年度における「教育訓練費」が、前年度比で10%以上増加していることが条件となります。

② 教育訓練の対象者

対象者は、法人又は個人のその事業に係る国内雇用者となります。

※ 対象とならない方

(1)当該法人の役員又は個人事業主

(2)使用人兼務役員

(3)当該法人の役員又は個人事業主と特殊関係のある者(役員の親族など)

(4)内定者等の入社予定者

③ 対象となる教育訓練費の範囲

「教育訓練費」とは、国内雇用者の職務に必要な技術又は知識を習得させ、又は向上させるために支出する費用で一定のものを指します。

|

摘 要 |

具 体 的 内 容 |

|

法人等が自ら行う教育訓練等 (外部講師謝金等、外部施設使用料等) |

・外部から講師等を招聘し、自ら行う講義・指導等の費用 ・外部講師等に支払う報酬等 及び 招聘に要する費用(交通費・旅費を含む。) ・施設、設備等の賃借料又は使用料 ・備品・コンテンツ等の賃借又は使用料(プロジェクター、パソコン等) |

|

外部に委託して行わせる教育訓練等 (研修委託費) |

・民間教育会社、公共職業訓練機関、商工会議所等に対する委託費用 |

|

雇用者を参加させる外部の行う教育訓練等 (外部研修参加費) |

・研修講座、講習会、研修セミナーへの参加費用 ・教育訓練等の授業料、受講料、参加料等 |

※ 対象とならない費用

(1)法人等がその使用人又は役員に支払う教育訓練中の人件費、報奨金等

(2)教育訓練等に関連する旅費、交通費、食費、宿泊費、居住費

(研修の参加に必要な交通費やホテル代、海外留学時の居住費等)

(3)教材等の購入・製作に要する費用(教材となるソフトウエアやコンテンツの開発費を含む) など

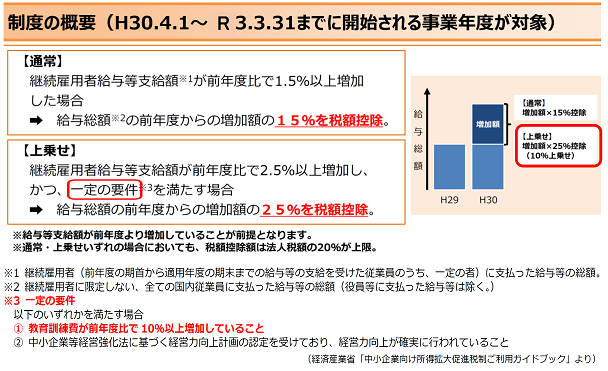

④ 添付書類(明細書の記載事項)

この上乗せ措置の適用を受けようとする場合には、教育訓練費の明細を記載した書類を添付しなければなりません。様式は自由ですが、次の事項を記載する必要があります。

(1)教育訓練等の実施時期(「年月」は必須、「日」は任意で記載)

(2)教育訓練等の実施内容(教育訓練等のテーマや内容及び、実施期間)

(3)教育訓練等の受講者(教育訓練等を受ける予定、又は受けた者の氏名等)

(4)教育訓練費の支払証明(費用を支払った年月日、内容及び金額並びに相手先の氏名又は名称が明記された領収書等)

(経済産業省「中小企業向け所得拡大促進税制ご利用ガイドブック」より)