2025/12/10

事務所通信12月号

![]()

令和5年10月1日に消費税の仕入税額控除の方式として適格請求書等保存方式(インボイス制度)が導入されてから2年が経ち、制度開始時に設けられた特例措置が令和8年10月以降、縮小されることになります。そこで今回はインボイス制度の特例措置についてお話しさせていただきます。

Ⅰ.適格請求書等保存方式(インボイス制度)とは

適格請求書等保存方式(インボイス制度)とは、取引に係る消費税額を正確に記載した「適格請求書(インボイス)」を保存することで、仕入税額控除を適正に行うための仕組みです。

インボイスを発行できるのは、登録を受けた適格請求書発行事業者のみで、買い手が仕入税額控除を適用するにはインボイスの保存が必要となります。

Ⅱ.令和8年10月1日以降の経過措置の縮小

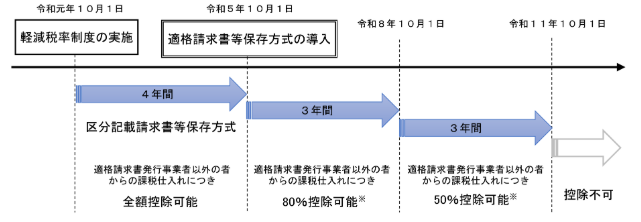

(1)免税事業者からの仕入れに係る経過措置

免税事業者はインボイスを発行できないため、本来その仕入れについては仕入税額控除を受けることはできません。

この負担を緩和する目的で、一定割合の控除を認める経過措置が設けられています。

制度開始の令和5年10月1日からは、免税事業者との取引でも80%の仕入税額控除が可能でしたが、令和8年10月1日からは控除割合が50%へ縮小されます。その結果、免税事業者と取引のある課税事業者の消費税負担は増加することが見込まれます。

(出典:国税庁)

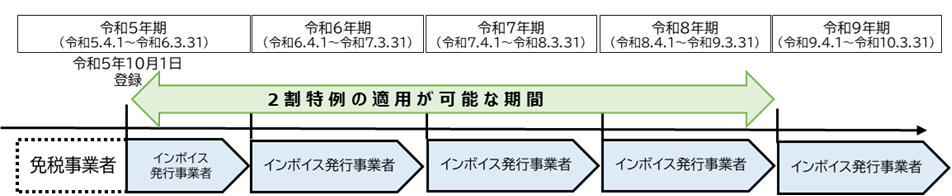

(2)インボイス発行事業者となる小規模事業者に対する負担軽減措置(2割特例)

免税事業者がインボイスを発行するためには課税事業者になる必要があり、消費税の納付義務が生じます。

免税事業者が適格請求書発行事業者となる場合の消費税の負担を軽減するため、仕入税額控除の金額を売上に係る消費税額の8割(売上に係る消費税額の2割が納税額)として計算できる経過措置が設けられています。

しかし、この特例は令和8年10月1日以後に開始する事業年度から適用できなくなります。特例終了後は原則的な計算方法に戻るため、小規模事業者の消費税負担は増加することになります。

例:3月決算法人の場合(令和9年4月1日以後開始事業年度より特例適用不可)

(出典:国税庁)