2014/07/10

事務所通信7月号

![]()

不動産関連(H26年度税制改正)

平成26年度の税制改正におきまして、不動産関連につきましても、各種特例措置の適用期限が延長されております。そこで、今回は不動産関連の改定について詳しく触れたいと思います。

(1)新築住宅に係る固定資産税の減額措置の延長

新築住宅に係る固定資産税を3年間(マンションについては5年間)2分の1に減額する特例措置の適用期限が2年間(平成28年3月31日まで)延長されております。(一定の面積による制限あり)

(2)居住用財産の買換えの場合の譲渡損失の損益通算及び繰越控除制度の延長

居住用財産を買換え、譲渡損失が発生した場合の損益通算及び繰越控除制度の適用期限が、平成27年12月31日まで2年間延長されております。

制度の概要

5年を超えて保有する居住用財産を売却して所定の住宅に買い換えた際に、売却損が出た場合、この売却損をその年の他の所得と損益通算でき、損益通算しても赤字となった金額については翌年以降3年間繰り越して所得から控除できる制度です。

(3)特定居住用財産の譲渡損失の損益通算および繰越控除制度の延長

特定の居住用財産を売却し、譲渡損失が発生した場合の損益通算および繰越控除制度の適用期限が平成27年12月31日まで2年間延長されております。

制度の概要

5年を超えて保有する居住用財産を売却した際に、住宅ローンが残っており、かつ売却損が出た場合、この売却損を一定の限度でその年の他の所得から差し引くことができ、その年に差し引きしきれなかった金額については翌年以降3年間繰り越して控除できるという制度です。(買い換えを伴わない場合は、この制度の利用が可能です。)

(4)中古住宅取得後に耐震改修工事を行う場合における税制特例措置の適用

現行の耐震基準に適合しない中古住宅を取得した場合であっても、所要の手続を行い、確定申告等の際に必要書類を提出することにより、以下の特例措置の適用が可能となりました。

〇住宅借入金等を有する場合の所得税額の特別控除(住宅ローン減税)

〇直系尊属から住宅取得等資金の贈与を受けた場合の贈与税の非課税措置

〇特定の贈与者から住宅取得等資金の贈与を受けた場合の相続時精算課税の特例

〇既存住宅に係る不動産取得税の課税標準の特例措置

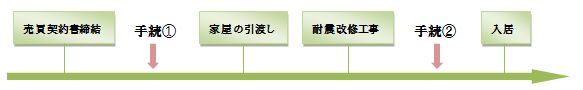

手続きの流れ

手続①:建築物の耐震改修の促進に関する法律(平成7年法律第123号)に基づく建築物の耐震改修の計画の

認定申請など

手続②:建築士、指定確認検査機関、登録住宅性能評価機関又は住宅瑕疵担保責任保険法人が証明を行った耐

震基準適合証明書の受領など

※手続①、②につきましては、その他にも方法がございますが、今回はスペースの都合上、省略させていただ

きます

(5)買取再販で扱われる住宅の取得に係る登録免許税の特例措置の創設

買取再販事業者により一定の質の向上を図るための改修工事が行われた中古住宅を取得する場合に、買主に課される登録免許税の税率を一般住宅特例より引下げる措置が創設されております(適用期限:平成28年3月31日)。