2023/05/16

事務所通信5月号

![]()

令和5年10月1日から消費税の仕入税額控除の方式としてインボイス制度(適格請求書等保存方式)が、いよいよ開始されます。インボイス制度の実施に伴うシステム修正費用の取扱いについて、修繕費と資本的支出の説明も交えてお話しします。

Ⅰ.修繕費・資本的支出

保有している資産の修理、部品の交換、改良等をした場合にその支出金額が税務上、修繕費になるのか資本的支出になるのかは基本的に次のように区分します。

|

資産の通常の維持管理や原状回復のために要したと認められる部分の金額 |

修繕費 |

|

資産の価値を高め又は耐久性を増加させるものであると認められる部分の金額 |

資本的支出 |

修繕費となれば支出時に費用として損金算入でき、資本的支出となれば資産計上し、減価償却を通じて損金算入することとなります。

修繕費になるか資本的支出になるかは、契約書や請求書などに記載されている名目(〇〇修繕工事など)では判断せず、実質で判断することとなります。

ただし、次のいずれかにあてはまる場合には実質に関係なく修繕費とすることができます。

①一つの修理、改良等の金額が20万円未満であるもの

②その修理、改良等がおおむね3年以内の期間を周期として行われるもの

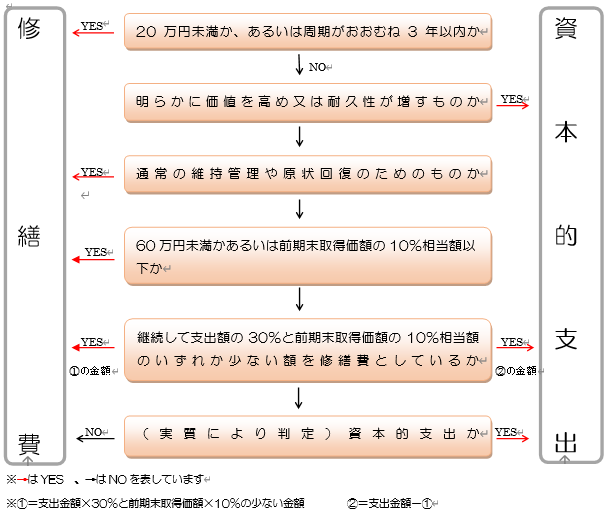

一つの修理、改良等の金額が20万円以上で、3年以内の周期にも該当しない場合に、修繕費か資本的支出か明らかでないときは、次のフロー図にあてはめて判断することになります。

Ⅱ.修繕費と資本的支出の区分(フロー図)※災害の場合の取扱いを除く

Ⅲ.システム修正費用の区分

国税庁から公表されている「消費税のインボイス制度の実施に伴うシステム修正費用の取扱いについて」では、システムに従来備わっていた機能の効用を維持するために必要な修正を行うものであることが作業指図書等から明確である場合には、新たな機能の追加、機能の向上等に該当せず、これらの修正に要する費用は修繕費として取り扱われると述べています。

また、資本的支出として、(イ)取引先の情報を自動照合するような機能を新たに搭載するもの。(ロ)これまでシステムで作成した請求書を紙媒体で出力していたものを電子交付まで自動で行えるように仕様変更するもの。が例として挙げられています。なお、資本的支出であっても20万円に満たない場合や、費用の額のうち区分が明らかでない金額がある場合に、次のいずれかに該当するときは修繕費として差支えないとされています①その金額が60万円に満たない場合②その金額が修正に係るソフトウエアの前期末における取得価額のおおむね10%相当額以下である場合